ふるさと納税をやってみたけれど確定申告は必要なのか、それともワンストップ特例制度だけで済むのか悩んでいませんか。

初めての方にとっては手続きの期間がいつからいつまでなのかや、具体的なやり方についても不安が大きいものですよね。

特に会社員の方であれば、年末調整との兼ね合いや必要書類の準備、スマホやe-Taxを使って自宅で完結できるのかといった点も気になるところでしょう。

もし手続きをしないとどうなるのか、あるいは医療費控除や住宅ローン控除と併用する場合の計算や書き方に違いはあるのかなど、知っておくべきポイントは山積みです。

万が一申請を忘れた場合でも還付金を受け取るための期限後のリカバリー方法や、そもそも確定申告が不要な条件についても整理しておく必要があります。

この記事では、これらの疑問を一つひとつ解消していきます。

- ふるさと納税で確定申告が必要になる具体的な条件とワンストップ特例制度との違い

- 会社員でも申告が必要になるケースや申告を忘れた際のリスクと税金への影響

- スマホやe-Taxを使った確定申告の具体的な手順と必要書類の準備方法

- 医療費控除や住宅ローン控除と併用する際の注意点と計算のポイント

Contents

ふるさと納税で確定申告が必要な人と不要なケース

「自分は会社員だし、年末調整があるから確定申告なんて関係ない」と思っていませんか?実は、ふるさと納税を利用している場合、その油断が大きな損につながることもあります。ここでは、どんな人が確定申告をしなければならないのか、逆にどんな人なら不要なのか、その線引きを明確にしていきます。制度の仕組みを正しく理解して、無駄な税金を払わないように準備しましょう。

ワンストップ特例制度との違いを比較

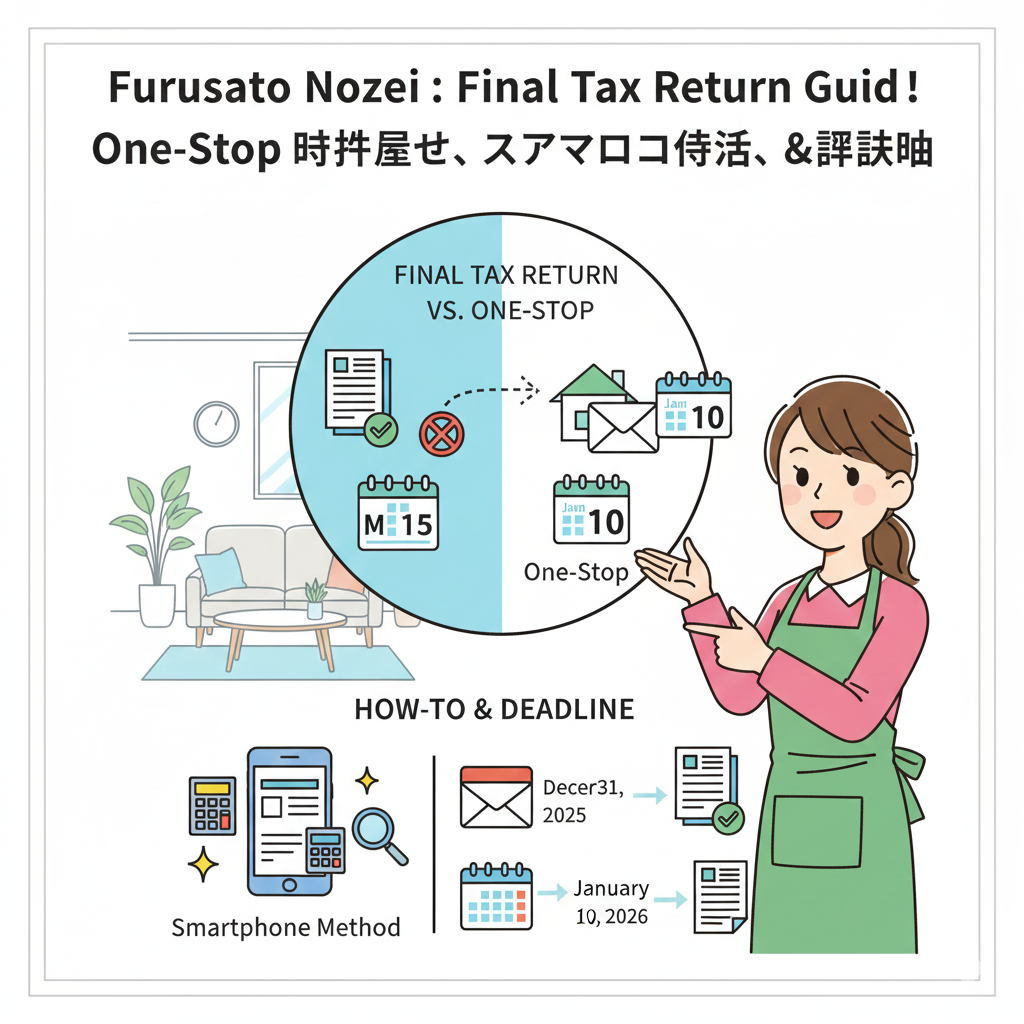

ふるさと納税の控除を受けるためのルートは、大きく分けて2つあります。「確定申告」と「ワンストップ特例制度」です。これらは手続きの手間や控除される税金の種類が異なりますが、最終的にトクする金額(減税額)は、ルール通りに行えば原則として同じになります。

まずは、それぞれの制度の違いをざっくりと理解しておきましょう。僕も最初は「どっちがお得なんだろう?」と悩みましたが、選ぶ基準は「お得さ」ではなく「自分の状況に合っているか」です。

| 比較項目 | 確定申告 | ワンストップ特例制度 |

|---|---|---|

| 対象者 | 誰でも利用可能(自営業者などは必須) | 会社員などで確定申告が不要な人限定 |

| 寄附先の上限 | 制限なし(何箇所でもOK) | 5自治体以内 |

| 手続きの期限 | 翌年の3月15日まで(原則) | 翌年の1月10日(必着) |

| 控除の方法 | 所得税からの還付 + 住民税の減額 | 住民税の減額のみ |

| 用意する書類 | 寄附金受領証明書、源泉徴収票など | 特例申請書、マイナンバー確認書類 |

ここで一番大きな違いとして押さえておきたいのが、「控除のされ方」です。

確定申告を行った場合は、納めすぎた所得税が銀行口座に振り込まれて戻ってくる「還付」と、6月から払う住民税が安くなる「控除」の2本立てになります。通帳にお金が入るので「戻ってきた!」という実感が湧きやすいのが特徴ですね。

一方、ワンストップ特例制度を利用した場合は、所得税からの還付はありません。その代わり、所得税で引かれるはずだった分もまとめて、翌年の6月から支払う住民税から差し引かれます。「手元にお金は戻らないけど、毎月の手取りが少し増える(引かれる住民税が減る)」という形になります。

ここがポイント!

どちらの制度を使っても、トータルの減税額は同じです。「確定申告の方がお金が戻ってくるから得」と勘違いされがちですが、ワンストップはその分住民税がガッツリ安くなるので、損得の差はありません。

ただし、この2つの制度は併用できません。ここが非常に重要なのですが、「確定申告をすると、すでに提出したワンストップ特例申請はすべて無効になる」という強力なルールがあります。これについては後ほど詳しく解説しますが、知らずに失敗する人が本当に多いので頭の片隅に入れておいてください。

確定申告が必要ない人の条件と判断基準

では、面倒な確定申告を避けて「ワンストップ特例制度」だけで済ませられるのはどんな人でしょうか。基本的には「確定申告をする必要がないサラリーマン」のために作られた制度なので、条件はシンプルです。

以下の3つの条件をすべて満たしている場合、確定申告は不要です。

- もともと確定申告をする必要がない給与所得者であること

年収2,000万円以下で、1箇所から給与をもらっており、副業などの所得が20万円以下であること。 - 1年間の寄附先が5自治体以内であること

寄附の回数ではなく「自治体の数」です。同じA市に3回寄附しても、カウントは「1」です。 - すべての寄附先に対して、期日までにワンストップ特例申請書を提出していること

1箇所でも出し忘れていると、その分は控除されません。出し忘れた分だけ確定申告…ではなく、その場合は「全ての寄附分」を確定申告でやり直す必要があります。

この条件に当てはまるなら、わざわざ税務署に行ったりe-Taxで入力したりする必要はありません。各自治体から送られてくる申請書に記入して、マイナンバーカードのコピーと一緒に返送するだけで手続き完了です。最近ではスマホだけで申請が完結する自治体も増えているので、さらに楽になっていますよ。

確定申告期間はいつからいつまでか

確定申告が必要になった場合、気になるのがスケジュールですよね。「いつまでに出せばいいの?」と焦らないように、期間をしっかり把握しておきましょう。

通常の確定申告期間は、原則として毎年2月16日から3月15日までです。

ただし、これはあくまで「税金を納める必要がある人」や、一般的な申告期間の話。実は、ふるさと納税による控除を受けるための申告(=還付申告)だけなら、もっと早い時期から受け付けてもらえます。

還付申告は1月からできる!

自営業者などではなく、会社員が「払いすぎた税金を返してもらう」ための還付申告であれば、翌年の1月1日から提出が可能です。2月中旬以降の税務署は激混みですし、e-Taxのサーバーも重くなりがちなので、1月中にサクッと済ませてしまうのが賢いやり方です。

もし3月15日を過ぎてしまっても、還付申告であれば「5年間」は受け付けてもらえます。「あ!去年の分、申告し忘れてた!」という場合でも、5年以内なら遡って申告できるので諦めないでくださいね。ただし、住民税の控除に関しては、自治体での計算処理の都合上、3月15日を過ぎるとスムーズに反映されないケース(住民税決定通知書に間に合わないなど)もあるので、やはり期間内に出すのがベストです。

会社員でも確定申告が必要になる場合

ここが一番の落とし穴です。「私は会社員だし、寄附先も3箇所だからワンストップで大丈夫」と思っていても、他の事情で確定申告が必要になることがあります。その代表例を見ていきましょう。

1. 医療費控除を受ける場合

年間で10万円(所得によってはそれ以下)を超える医療費を支払った場合、医療費控除を受けるために確定申告が必要になります。ここで注意が必要なのが、「医療費控除のために確定申告をすると、提出済みのワンストップ特例が無効になる」という点です。

よくある失敗パターンがこれです。

「ふるさと納税はワンストップで申請済みだからOK。医療費控除だけ確定申告しよう。」

→ これは絶対にダメです!

確定申告書を出すと、ワンストップ申請は「なかったこと」にされます。そのため、確定申告書には「医療費控除」と「ふるさと納税(寄附金控除)」の両方を記載しなければなりません。これを忘れると、ふるさと納税の分が全額自腹(ただの寄付)になってしまいます。

2. 住宅ローン控除を受ける初年度の人

住宅ローンを組んでマイホームを買った最初の年は、必ず確定申告が必要です(2年目以降は年末調整でOK)。この場合も、確定申告をする以上はワンストップ特例が無効になるので、ふるさと納税の情報を申告書に含める必要があります。

3. 寄附先が6自治体以上になった人

うっかり6つ目の自治体に寄附してしまった場合は、ワンストップ制度は使えません。すべての寄附分について確定申告が必要です。

4. 副業等の所得が20万円を超えた人

本業以外の所得(雑所得や事業所得など)が20万円を超えると、確定申告の義務が発生します。当然、この場合もふるさと納税分を含めて申告します。

申告しないとどうなるか税金の影響

「面倒くさいから、申告しなくていいや」と放置してしまうとどうなるのでしょうか。脱税で捕まる…ということはありませんが、経済的なダメージは確実に受けます。

ふるさと納税は、原則として「寄附した金額 – 2,000円」が税金から戻ってくる制度です。もし5万円寄附していれば、4万8,000円分の税金が安くなるはずです。しかし、確定申告もワンストップ申請もしなければ、この控除は一切受けられません。

つまり、「単に自治体に5万円を寄付して、豪華な返礼品を定価(以上の金額)で買っただけの人」になってしまいます。返礼品はもらえますが、税金は安くならず、お財布は大赤字です。

また、正しく申告できているかどうかは、毎年5月~6月頃に会社から渡される(または自宅に届く)「住民税決定通知書」で確認できます。摘要欄に「寄附金税額控除」といった記載があり、金額が正しく引かれているかチェックする癖をつけましょう。もし申告を忘れていたら、前述の通り5年以内なら「還付申告」で取り戻せるので、気づいた時点で早めに動くことが大切ですよ。

ふるさと納税の確定申告のやり方と重要ポイント

「確定申告が必要なのはわかったけど、具体的にどうすればいいの?」という方に向けて、ここからは実践編です。昔は手書きで計算して税務署に持参して…と大変でしたが、今はスマホひとつで驚くほど簡単に終わります。僕も毎年スマホでやっていますが、慣れれば30分もかかりません。具体的な手順と、気をつけるべきポイントを解説します。

手続きに必要な書類と源泉徴収票

まずは戦うための武器、つまり必要書類を揃えましょう。申告書作成の途中で「あ、あれがない!」となると一気にやる気がなくなるので、最初に全部テーブルに並べておくのがコツです。

1. 寄附金受領証明書

寄附をした自治体から送られてくる証明書です。返礼品とは別便で届くことが多いので、捨てずに保管していますか?最近は、さとふるや楽天ふるさと納税などのポータルサイトが発行する「寄附金控除に関する証明書(XMLデータなど)」があれば、自治体ごとの紙の証明書は不要になるケースも増えています。これを使うと入力が1回で済むのでめちゃくちゃ楽です。

2. 源泉徴収票(原本)

会社から年末年始にもらえるアレです。年収や支払った社会保険料、源泉徴収された税額などの情報が詰まっています。確定申告書の入力に必要不可欠です。

3. マイナンバーカード

今の確定申告(e-Tax)はマイナンバーカードがほぼ必須です。カードそのものと、設定したパスワード(数字4桁と英数字6桁以上の2種類)を用意してください。

4. 還付金受取用の口座情報

税金が戻ってくる場合の振込先です。本人名義の口座である必要があります。

5. マイナンバーカード読み取り対応のスマホ

iPhoneなら7以降、Androidでもここ数年の機種なら大体対応しています。

スマホやe-Taxでの入力方法

書類が揃ったら、国税庁の「確定申告書等作成コーナー」にアクセスしましょう。ここが本当に優秀で、画面の案内に従って入力していくだけで自動計算してくれます。

おすすめの手順

- スマホで「確定申告書等作成コーナー」を開く。

- 「作成開始」をタップし、マイナンバーカード方式を選択。

- マイナポータルアプリと連携して、本人情報を自動入力。

- 源泉徴収票を見ながら、給与所得を入力(カメラで撮影して自動入力する機能もあります!)。

- 「寄附金控除」の欄を選択し、寄附先と金額を入力。

- ポータルサイトの証明書データ(XML)がある場合は、ここでアップロードすれば一括反映されます。

- 紙の証明書の場合は、1件ずつ「〇〇市」「10,000円」と入力していきます。

- 入力が終わると、還付される金額が自動で表示されます。

- 最後にデータを送信して完了!

紙の申告書を印刷して郵送する方法もありますが、控除額の計算ミスも防げますし、添付書類の台紙貼り付け作業も省略できる(e-Taxなら証明書の提出を省略できる場合が多い)ので、断然スマホ申告をおすすめします。

医療費控除と併用する際の計算注意点

医療費控除とふるさと納税を併用する場合、少し計算が複雑になります。実は、医療費控除を使うと、ふるさと納税の限度額が下がってしまう可能性があるのです。

仕組みはこうです。

ふるさと納税の限度額(控除上限額)は、その人の「課税所得(税金がかかる対象となる所得)」をもとに計算されます。

医療費控除を申告すると、課税所得が減ります。課税所得が減るということは、連動してふるさと納税の限度額も少し下がってしまうのです。

「ギリギリまで攻めて寄附した!」という人は要注意です。医療費控除を入れた結果、限度額が下がり、自己負担2,000円で済むはずだったのに数千円オーバーしてしまった…というケースがあり得ます。

対策と注意点

もし医療費控除を使う予定があるなら、ふるさと納税のシミュレーションサイトで「医療費控除の予定額」を入力して、限度額を再計算しておきましょう。まだ今年の寄附枠が残っている場合は、少し余裕を持たせた金額に留めておくのが安全です。

住宅ローン控除がある場合の書き方

住宅ローン控除(住宅借入金等特別控除)がある場合も注意が必要です。特にワンストップ特例が無効になって確定申告をする場合、住宅ローン控除のデータもしっかり入力しないと、住宅ローン控除自体が適用されなくなってしまいます。

1年目の人(はじめての申告)

税務署や作成コーナーの案内に従って、「(特定増改築等)住宅借入金等特別控除」の入力を進めます。登記事項証明書や売買契約書のコピーなど、添付書類が多くなるので早めに準備しましょう。この中で一緒にふるさと納税の入力も行います。

2年目以降の人(年末調整済みの人)

すでに年末調整で住宅ローン控除を受けている場合、源泉徴収票に「住宅借入金等特別控除可能額」などが記載されています。確定申告書作成コーナーで源泉徴収票の内容を正確に入力すれば、自動的に住宅ローン控除も引き継がれます。

ここで心配なのが「ふるさと納税と住宅ローン控除を併用して、引ききれるのか?」という問題です。

順番としては、まず所得税から「ふるさと納税の還付分」や「住宅ローン控除分」が引かれます。もし住宅ローン控除が大きすぎて所得税が0円になってしまっても、引ききれなかった分は住民税から(限度額の範囲で)控除されます。

基本的に、両方の制度は無駄なく併用できるように設計されていますが、住宅ローン控除の金額が非常に大きい場合は、ふるさと納税の控除枠への影響をシミュレーションしておくと安心です。

申請を忘れた場合の期限後申告

「忙しくて3月15日を過ぎてしまった!」「数年前のふるさと納税、申告してないことに今気づいた!」

そんな時でも諦める必要はありません。対処法があります。

パターンA:そもそも確定申告をしていない場合

この場合は「還付申告」を行います。先ほども触れましたが、対象となる年の翌年1月1日から5年間は申告可能です。今からでも作成コーナーで「〇年分」の申告書を作成し、提出すればお金が戻ってきますし、住民税の通知も修正されます(住民税は自治体によって対応時期が異なりますが、基本的に還付や減額の処理が行われます)。

パターンB:確定申告はしたけど、ふるさと納税を書き忘れた場合

この場合は「更正の請求」という手続きになります。「以前出した申告書が間違っていたので、直してください」というお願いです。これも原則として法定申告期限から5年以内なら可能です。

「更正の請求書」という書類を作成し、寄附金受領証明書を添えて税務署に提出します。理由欄には「寄附金控除の適用漏れ」と書けばOKです。

ふるさと納税と確定申告の完全ガイドまとめ

ふるさと納税と確定申告の関係について、仕組みや手続きの方法を解説してきました。最後に、重要なポイントをもう一度整理しておきましょう。

- 確定申告をするとワンストップ特例は無効になる

医療費控除などで確定申告をする際は、必ずふるさと納税分も一緒に入力すること。 - 会社員でも申告が必要なケースを見逃さない

寄附先が6箇所以上の場合や、高所得者、副業がある場合は必須です。 - スマホ申告(e-Tax)が圧倒的に楽

マイナンバーカードと連携すれば、面倒な手入力や書類送付を大幅にカットできます。 - 忘れても5年以内ならリカバリー可能

「還付申告」や「更正の請求」で取り戻せるので、諦めずに手続きをしましょう。

ふるさと納税は、正しく手続きをして初めて「お得」になる制度です。「難しそうだから」と後回しにせず、この記事を参考にサクッと手続きを終わらせてしまいましょう。最初は戸惑うかもしれませんが、一度スマホで完了させてしまえば「なんだ、こんなに簡単だったのか」と思えるはずですよ。しっかり申告して、美味しい返礼品と税金の控除、両方を賢くゲットしてくださいね!

※本記事は執筆時点の税制に基づいています。個別の税務判断については、税務署や税理士などの専門家にご相談ください。